Waarschuwing

Het hier gepresenteerde onderwerp is de samenvatting van de analyse gepubliceerd op het Trioforum, bibliotheekrubriek, verslagen.

Invoering

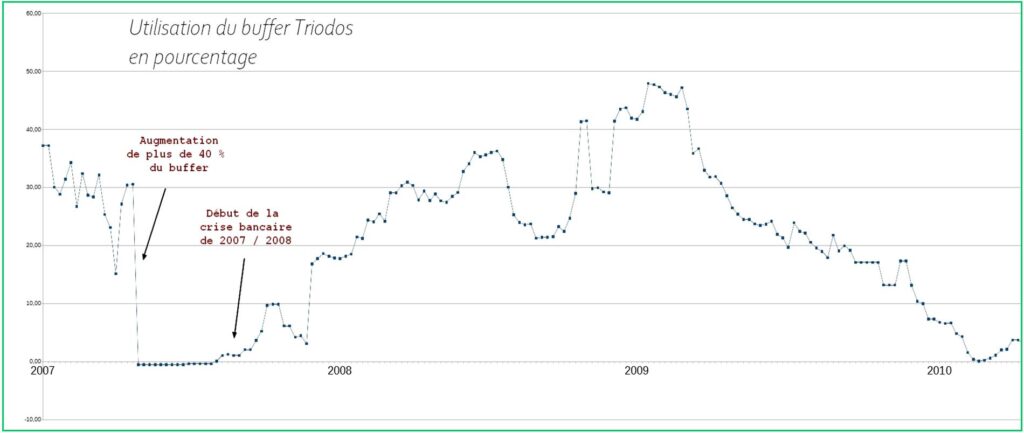

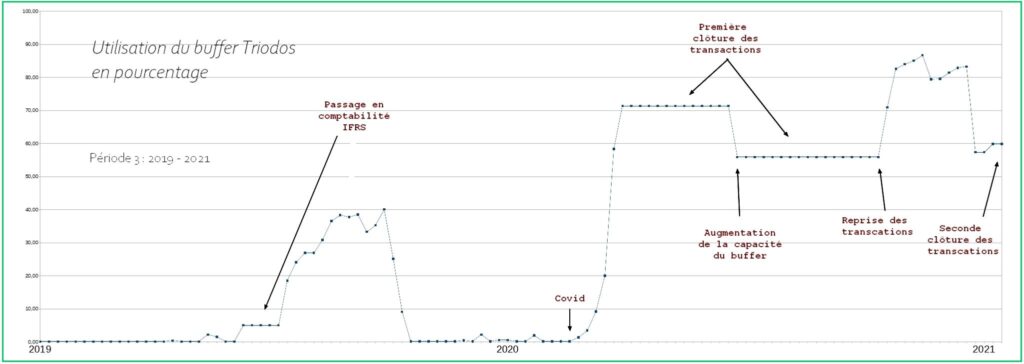

De handelsbuffer van Triodos, beter bekend als buffer, is een beperkt bedrag (maximaal 3%) dat door de bank wordt gebruikt om haar certificaten terug te kopen van verkopers en zo de liquiditeit van het effect te garanderen. De evolutie van deze buffer tussen 2007 en 2021 werd door de bank op haar website gepubliceerd. Het document geeft de situatie weer van de buffer na het saldo van aan- en verkopen sinds 2007. We kunnen drie hoofdperioden onderscheiden: 2007 – 2010, 2010 – 2019, 2019 – 2021.

Dit document heeft tot doel deze perioden gedeeltelijk te analyseren, zonder toegang tot precieze interne schommelingen, en vragen te stellen. Merk op dat de onderstaande grafieken het buffergebruik als percentage weergeven. Hoe meer het wordt gebruikt, hoe meer verkopers er zijn.

Probleem #1

Zonder de cijfers van vóór 2007 moeten we ons concentreren op de crisis van 2008, die een positieve impact had op de certificatenverkoop, omdat deze de veerkracht van de bank in de onrust zal aantonen. Maar deze impact zal pas duidelijk worden vanaf het eerste kwartaal van 2009. Ondanks een aanhoudende omzetstijging die bijna 50% van de buffer bereikt, heeft de bank intussen geen actie ondernomen! Dacht ze dat de crisis tijdelijk was? Het had echter tijd om zijn buffer te zien stijgen en zou voldoende tijd hebben gehad om uit voorzorg de verkoop stop te zetten. Bij mijn weten is er niets aan gedaan.

Probleem #2

De periode 2010 – 2019 wordt gekenmerkt door een vlakke slag, waarbij de buffer schommelt tussen 0 en 1% gebruik, met een eenmalige piek van 10% rond mei 2010. Een prijs die langzaam maar gestaag stijgt, vergezeld van een gematigd dividend, ongetwijfeld overtuigd veel beleggers besloten een deel van hun vermogen te besteden aan het ondersteunen van een duurzame bank die inspeelde op hun maatschappelijke overtuigingen. Een lange, stille rivier? Nee.

We weten dat de bank vanaf 2017 werd gewaarschuwd voor het potentiële gevaar van het interne ratingsysteem. Vanaf januari 2018 wordt de bufferlimiet echter gestabiliseerd op een vast bedrag, in dit geval € 28.200.000. Dit volgt op een regelgevende bepaling, vertelt de bank, zonder te specificeren of deze extern (wetgeving) of intern is. Het verschil is belangrijk. Want als het een interne voorziening is, zal het moeilijk zijn om niet te denken dat de bank al een mijlpaal heeft gezet voor een toekomstige transformatie van het ratingsysteem.

Probleem #3

Dit is uiteraard de meest turbulente periode, zoals we kunnen zien in onderstaande grafiek. Maar het is ook degene die ongetwijfeld het rijkst is aan vragen.

IFRS…

Aan het einde van het semester stapt de bank over van een Nederlandse boekhouding naar een internationale boekhouding van het IFRS-type. Waarom al een kleine omzetpiek vlak voor dit moment die volgens de bank alleen maar een modernisering van de boekhouding zou moeten zijn, rekening houdend met de voortschrijdende groei en internationalisering van Triodos Bank en in overeenstemming met de ontwikkelingen in de bankensector…? Maar het vreemdste moet nog komen: tussen juli en begin oktober zal de verkoop met bijna 40% stijgen! Wie verkoopt, en waarom? Het is moeilijk te geloven dat de daling van de boekwaarde van een euro massaverkopen door particulieren zou kunnen rechtvaardigen.

En is het dan echt toeval dat deze boekhoudkundige transitie komt na de waarschuwingen die intern zijn ontvangen over het gevaar dat inherent is aan notering op basis van boekwaarde? Deze IFRS-standaard verandert niet veel aan het systeem, maar er moet wel bij worden opgemerkt dat als we een beursnotering willen voorbereiden, dit zeker een goede manier is om de weg voor te bereiden!

Covid, als je ons vasthoudt…

Vanaf maart 2020 overschrijden we ruim 50% van het buffergebruik om snel 70% te bereiken. Zo snel dat het moeilijk te begrijpen is hoe enthousiast de houders zijn om van hun effecten af te komen. Als we de verkopersbewegingen van 2007/2008 (bankencrisis) vergelijken met de beweging van maart 2020, zien we een fundamenteel verschil: de uitvoeringstijd van verkoopaanvragen. In 2007 vond de stijging plaats over meer dan een jaar, wat veel meer in lijn ligt met de logica van basisbeleggers die de een na de ander, na +/- lange periodes van bezinning, hun titels opgeven. Maar in 2020 is het scenario totaal anders!

We weten dat paniek de kunst is van snel handelen. Dit is misschien wat sommige mensen doen door te beweren dat de verkopers deze investeerders van na 2008 waren, die om financiële en niet-duurzame redenen kwamen. Maar als deze mensen bij Triodos (heel) lang een vorm van warme geborgenheid zochten en vonden, waarom zouden ze die dan in een lastige situatie ineens afwijzen? Is de markt in werkelijkheid niet verzadigd met grote bestellingen van professionals? Want zelfs vandaag de dag vragen we ons af waar deze beroemde verkopers in godsnaam in grote aantallen oprukken en op wiens oren we zijn gehamerd? In ieder geval niet op Captin, gezien de verkoopvolumes.

Nog een laatstetje voor onderweg…

Tenslotte kennen we het management dat in maart 2020 volgde. Maar waarom stopte de bank de notering voor de tweede keer pas in januari 2021, en niet in december 2020?

Als we kijken naar de beweging tussen oktober 2020 en januari 2021, zien we: een snelle stijging, stabilisatie, snelle daling, stabilisatie. Als deze bewegingen mij heel vreemd lijken, is het besluit van de bank om de transacties begin januari 2021 stop te zetten net zo vreemd.

Het zou inderdaad logisch zijn geweest om de bloeding in week 50 of 51 te stoppen. Nee, we wachten en gelukkig daalt de bloeding weer. Hoe wisten we dat het beter zou worden? En waarom hebben we toen niet besloten om de aanbieding voort te zetten, aangezien deze daalde, mogelijk alleen met kopers? Er bestaat ongetwijfeld een pragmatisch antwoord op deze vraag. Door in januari te stoppen met noteren, hebben we vermeden dat we in december 2020 een marktwaarde (of reële waarde, economische waarde, fiscale waarde) moesten opgeven en hebben we het probleem uitgesteld naar december 2021 (zie artikel over Reële waarde).

Conclusie

Het is momenteel niet mogelijk om precieze feiten vast te stellen met wat Triodos ons geeft. Maar ik durf te denken dat de veranderingen in de buffer een element zijn dat in het dossier moet worden opgenomen, omdat ze een vermoeden van een gepland plan versterken: de bank heeft ongetwijfeld niet alle gebeurtenissen die we hebben meegemaakt gepland om op de beurs genoteerd te worden. , maar ze heeft zeker de basis gelegd om daar te komen. Of ze het bewust heeft gedaan of niet, is een steriel debat dat je moet vermijden als je gefocust wilt blijven op de verantwoordelijkheid die niet inherent is aan besluitvormers, maar aan beslissingen.

Als er te veel tijdelijke gevaren zijn, te veel onbegrijpelijke beslissingen en te veel gedwongen wegversperringen, ligt de waarheid vaak voor onze ogen.